„Jak opakować przyszłość” – to tytuł najnowszego raportu przygotowanego przez analityków Banku Pekao SA, którego „przedpremierowa” prezentacja odbyła się w trakcie listopadowej konferencji „Bezpieczne Opakowanie” zorganizowanej przez redakcję naszego miesięcznika. Z raportu skonsultowanego merytorycznie z Polską Izbą Opakowań wynika, że polski sektor opakowaniowy rozwija się w tempie szybszym niż rodzima gospodarka ogółem i potrafi dostosować się do nowej, ekonomicznej i pandemicznej rzeczywistości.

Autorzy raportu – analitycy Banku Pekao SA Kamil Zduniuk i dr Tomasz Tyc – podjęli się: sprawdzenia na podstawie danych z ostatniego dziesięciolecia, jak polskie firmy opakowaniowe wypadają na tle innych sektorów i państw Unii Europejskiej; opracowania przekroju wyników finansowych branży; opisania kluczowych trendów, szans i zagrożeń przed nią stojących (z uwzględnieniem obowiązującego prawodawstwa, preferencji konsumentów, kosztów pracy i energii oraz surowców); by wreszcie pokusić się o opinię na temat perspektyw rozwoju rynku.

Poniżej prezentujemy niektóre z danych zawartych w raporcie Banku Pekao SA. Z kompletnym raportem w formie PDF – a zwłaszcza z obszerną częścią poświęconą kluczowym trendom, szansom i zagrożeniom sektora, której z uwagi na ograniczoną przestrzeń nie zdołaliśmy zamieścić w niniejszym artykule – można zapoznać się bezpłatnie na stronie banku w zakładce „Analizy makroekonomiczne”.

Globalne spojrzenie

Globalny rynek opakowań szacuje się współcześnie na ponad 900 mld dolarów. Rośnie on względnie stabilnie w tempie ok. 3% rocznie – to jeden z tych obszarów, który nie jest podatny na specyficzne sektorowe szoki, a raczej rośnie w symbiozie z rozwojem całej gospodarki. Mimo oddziaływania pandemii prognozy zakładają, że przekroczy on próg 1 bln USD do 2024 r. Największa część, ok. 45%, przypada obecnie na region Azji i Bliskiego Wschodu.

Europa pozostaje natomiast drugim największym obszarem – udział 25% przekłada się na rynek o wartości przeszło 220 mld USD. Wyraźna większość, bo 19 z tych 25%, dotyczy Europy Zachodniej. Na Amerykę Płn., a więc trzeci kluczowy obszar, przypada 23%.

Rozkład rynku w podziale materiałowym wskazuje duże podobieństwa w większości krajów świata. I tak wyraźnie przewodzą dwa główne surowce: tworzywa sztuczne i papier/tektura, na które przypada odpowiednio 35% i 34%. Inne surowce są mniej rozpowszechnione, ale posiadają one konkretne zastosowania, w których najlepiej się sprawdzają i dzięki którym ich udział pozostaje istotny. To przede wszystkim metale (13%, głównie aluminium), szkło (6%), a także drewno i inne surowce (pozostałe 12% rynku).

Dominującym odbiorcą opakowań jest szeroko pojęty przemysł spożywczy. Żywność i napoje odpowiadają za prawie 60% całkowitego popytu na opakowania. Kolejne miejsca zajmują różnego rodzaju dobra konsumenckie, z których do najważniejszych należą chemia (kosmetyki, środki czystości, detergenty itp.), farmaceutyki czy sprzęt domowy (zwłaszcza RTV/AGD oraz meble), a także niektóre dobra inwestycyjne (np. materiały budowlane).

Rozwój sektora i poszczególnych jego segmentów w Polsce

Sektor opakowaniowy w Polsce to bardzo liczna grupa podmiotów o wysoce zróżnicowanym profilu działalności i rozmiarach. Łączną liczbę przedsiębiorstw można szacować na 6-7 tys. i jesteśmy pod tym względem liderem w Unii Europejskiej. Dodatkowo, jak pokazują dane Eurostatu, w okresie 2010-2018 to właśnie w Polsce pula takich firm powiększyła się w zdecydowanie największym stopniu, odpowiadając wręcz za większość nowo powstałych firm opakowaniowych w UE w tym czasie.

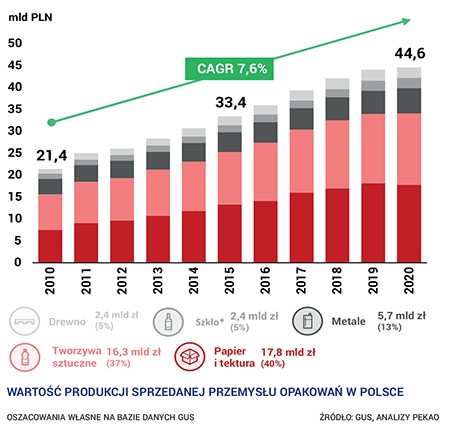

Spośród kilku tysięcy ok. 700 podmiotów zatrudnia co najmniej 10 pracowników i składa sprawozdania F01 – wykraczając tym samym poza drobny sektor firm „mikro” – w tym nieco ponad 70 to duże przedsiębiorstwa (zatrudniające 250 osób lub więcej). Zwraca uwagę duża rola sektora MŚP w przemyśle opakowań. Firmy zatrudniające od 10 do 249 pracowników pokrywają ok. 45% przychodów sektora, znacząco więcej niż średnia dla polskiego przetwórstwa przemysłowego wynosząca ok. 27%. W 2020 r. łączna wartość produkcji sektora opakowaniowego w Polsce wyniosła 44,6 mld PLN – to wielkość zbliżona do np. przemysłu meblarskiego. Na wyróżnienie zasługuje jednak przede wszystkim bardzo dobre tempo rozwojowe sektora. W minionej dekadzie średnio wynosiło ono 7,6% rocznie i było równomiernie rozłożone pomiędzy wszystkie lata.

Dominująca rola papieru i tektury oraz tworzyw sztucznych jako materiałów opakowaniowych jest dosyć powszechna – i nie inaczej jest w przypadku produkcji w Polsce. Udziały tych segmentów wynoszą odpowiednio 40% i 37%. Metale pokrywają ok. 13%, a całość uzupełniają szkło oraz drewno (po 5%). Pod względem tempa rozwoju w latach 2010-2020 najlepiej wypadł obszar papieru, o średnim tempie 9% rocznie, ale bardzo dobrze wypadają też tworzywa, szkło czy drewno (7-8%). Najsłabiej prezentują się z kolei metale (5%), niemniej nawet w tym przypadku tempo jest lepsze od średniej całego przemysłu w Polsce. Równomierny i szybki rozwój segmentów świadczy o sile sektora jako całości.

Pandemia nie przeszkodziła w utrzymaniu trendu wzrostowego sektora. Wartość produkcji w 2020 r. okazała się o 1,2% większa względem 2019 r. To bardzo dobry wynik na tle całego przemysłu (produkcja spadła o 3,4% r/r), jak i szerokiej gospodarki (spadek PKB o 2,5% r/r). Odporność sektora opakowań jest w dużej mierze pochodną odporności głównych odbiorców opakowań – do najważniejszych z nich należą przemysł spożywczy i chemiczny (ich udział w zużyciu opakowań można szacować na nawet 70-80%), oba o strategicznej roli i małej wrażliwości na zawirowania związane z pandemią.

Pandemia nie przeszkodziła w utrzymaniu trendu wzrostowego sektora. Wartość produkcji w 2020 r. okazała się o 1,2% większa względem 2019 r. To bardzo dobry wynik na tle całego przemysłu (produkcja spadła o 3,4% r/r), jak i szerokiej gospodarki (spadek PKB o 2,5% r/r). Odporność sektora opakowań jest w dużej mierze pochodną odporności głównych odbiorców opakowań – do najważniejszych z nich należą przemysł spożywczy i chemiczny (ich udział w zużyciu opakowań można szacować na nawet 70-80%), oba o strategicznej roli i małej wrażliwości na zawirowania związane z pandemią.

Eksport jednym z motorów napędowych rozwoju

W równym stopniu do rozwoju przyczyniają się zarówno rynek krajowy, jak i eksport. Tak jak w ok. 8% tempie rośnie wartość produkcji sektora, tak zbliżoną dynamikę (CAGR ok. 9%) i regularność wykazuje także eksport branży. W 2020 r. wyniósł on 4,6 mld EUR, a jego rolę dla sektora – udział w sprzedaży czy w przychodach – można oszacować na 40-45%. Od 2010 r. urósł on 2,4-krotnie, ale sukces branży jeszcze lepiej oddaje stale rosnący udział Polski w unijnym eksporcie, który zwiększył się w tym czasie z 6% do 10%. Najwięcej produktów wysyłamy do Niemiec (26%), a w dalszej kolejności do Holandii, Francji i Czech (we wszystkich przypadkach po ok. 7%). Eksport na terenie Unii stanowi ok. 80% całkowitej sprzedaży za granicę.

Tempo rozwoju polskiego rynku opakowaniowego imponuje na tle innych krajów Unii Europejskiej. Wśród czołowych producentów Polska wyróżnia się zdecydowanie największą dynamiką wzrostową. Pokazywane wcześniej tempo wzrostu produkcji i eksportu na poziomie 8-9% średniorocznie to kilkakrotnie więcej niż w przypadku wspomnianych państw Europy Zachodniej (w większości CAGR-y rzędu 2-4%).

Wyniki finansowe branży produkcji opakowań lepsze od średnich dla gospodarki

W latach 2011-2020 średnia rentowność netto branży wynosiła 6,5%, wobec analogicznego wyniku krajowego przetwórstwa przemysłowego na poziomie 4,6%. Obecnie branża może się pochwalić rentownością netto przekraczającą 8%. Zejście na poziom poszczególnych klas gospodarki umożliwia z jednej strony umiejscowienie pośród nich poszczególnych segmentów przemysłu opakowaniowego, a z drugiej zapewnia dużą pulę porównawczą około 190 obszarów przetwórstwa. Na takim tle można wyraźnie dostrzec, że wszystkie z pięciu segmentów plasują się w górnej połowie zestawienia, a więc wśród branż o wysokiej rentowności. Słabiej od reszty wypadają przemysł opakowań z drewna i szkła (średnio w ostatnich latach nieco ponad 6%), ale nawet w tych przypadkach jest to wynik powyżej wspomnianej średniej dla całego przetwórstwa. Najwyżej w zestawieniu znajduje się natomiast segment metalu (9,2%). Blisko siebie, w granicach 7-8%, wypadają pozostałe, a więc dwa największe segmenty: papier/tektura oraz tworzywa.

Perspektywy rozwoju rynku

Rozwój polskiego przemysłu opakowań jest stymulowany zarówno przez zapotrzebowanie rynku wewnętrznego, jak i rynki eksportowe. Wewnętrzne zapotrzebowanie jest oczywiście przede wszystkim funkcją samego rozmiaru gospodarki, natomiast w przypadku Polski warto zwrócić uwagę na jeszcze jeden element. Struktura krajowej gospodarki pokazuje bowiem, że znaczący udział mają w niej sektory zgłaszające szczególnie duże zapotrzebowanie na opakowania, takie jak np. przemysł spożywczy, chemii konsumpcyjnej, mebli czy sprzętu AGD. Zestawiając indeks mierzący taki właśnie udział okazuje się, że należy on do jednych z wyższych w UE. Drugim wymiarem w takiej analizie może być natomiast udział samego przemysłu opakowań w całym przemyśle danego kraju. Dla Polski wynosi on ok. 4% i jest to najwyższy wynik w UE. Widoczna jest tu więc naturalna korelacja – gospodarka zgłasza duży popyt na opakowania, a lokalny sektor opakowań na to zapotrzebowanie odpowiada.

Kombinacja trzech elementów: korzystnej struktury gospodarki, jej solidnego wzrostu oraz dużego rynku konsumenckiego (Polska to jeden z najliczniejszych ludnościowo krajów UE) składa się na wysoce korzystny obraz perspektyw krajowego popytu na opakowania.

Dynamika handlu międzynarodowego przekłada się na większe zapotrzebowanie na opakowania, a Polska jest obecnie jednym z czołowych dostawców tych produktów w Europie. Przy zachowaniu najwyższych standardów jakościowych produkujemy bowiem po wyraźnie niższych kosztach, co przekłada się na wysoką międzynarodową konkurencyjność w tym obszarze.

Gdzie można szukać kierunków eksportu? Jednym ze sposobów jest wykorzystanie tych krajów unijnych, które charakteryzują się dużym importem opakowań, a jednocześnie Polska posiada stosunkowo niski udział w tymże imporcie. Spośród największych rynków perspektywami rozwoju dla krajowego eksportu opakowań wyróżniają się m.in. Francja, Belgia, Hiszpania i Austria, a z nieco mniejszych z kolei Irlandia, Portugalia, Grecja, Słowenia czy Chorwacja. Nie należy zapominać również o bardzo perspektywicznych rynkach krajów trzecich. Rynki te rządzą się swoimi prawami i stawiają inne wymagania niż „dobrze znane” realia europejskie, ale prezentują ciekawe możliwości rozwojowe dla producentów skłonnych podjąć większe ryzyko. Łączny eksport opakowań z UE poza teren Unii wyniósł w 2020 r. 12,5 mld EUR, a Polska miała w nim nieco ponad 7% udziału. W naturalny sposób wyróżniają się kraje europejskie spoza UE, czyli Wielka Brytania i państwa EFTA, ale dużo opakowań wyjeżdża również do USA, Rosji czy Północnej Afryki. W przypadku wielu dużych (mierzonych wielkością eksportu UE) rynków Polska posiada dosyć mały udział w unijnym eksporcie – znacznie mniejszy od naszego potencjału wynikającego z ogólnego udziału w unijnym handlu opakowaniami. Do takich krajów można zaliczyć m.in.: USA, Szwajcarię, kraje Maghrebu (Maroko, Tunezja, Algieria) czy Chiny.

Gdzie można szukać kierunków eksportu? Jednym ze sposobów jest wykorzystanie tych krajów unijnych, które charakteryzują się dużym importem opakowań, a jednocześnie Polska posiada stosunkowo niski udział w tymże imporcie. Spośród największych rynków perspektywami rozwoju dla krajowego eksportu opakowań wyróżniają się m.in. Francja, Belgia, Hiszpania i Austria, a z nieco mniejszych z kolei Irlandia, Portugalia, Grecja, Słowenia czy Chorwacja. Nie należy zapominać również o bardzo perspektywicznych rynkach krajów trzecich. Rynki te rządzą się swoimi prawami i stawiają inne wymagania niż „dobrze znane” realia europejskie, ale prezentują ciekawe możliwości rozwojowe dla producentów skłonnych podjąć większe ryzyko. Łączny eksport opakowań z UE poza teren Unii wyniósł w 2020 r. 12,5 mld EUR, a Polska miała w nim nieco ponad 7% udziału. W naturalny sposób wyróżniają się kraje europejskie spoza UE, czyli Wielka Brytania i państwa EFTA, ale dużo opakowań wyjeżdża również do USA, Rosji czy Północnej Afryki. W przypadku wielu dużych (mierzonych wielkością eksportu UE) rynków Polska posiada dosyć mały udział w unijnym eksporcie – znacznie mniejszy od naszego potencjału wynikającego z ogólnego udziału w unijnym handlu opakowaniami. Do takich krajów można zaliczyć m.in.: USA, Szwajcarię, kraje Maghrebu (Maroko, Tunezja, Algieria) czy Chiny.

Wymienione elementy składają się na generalnie dosyć komfortowe warunki rozwoju pod względem popytowym. Jeśli spełnią się prognozy gospodarcze – wzrost PKB Polski przekraczający 5% rocznie oraz 7-8% średniego wzrostu handlu międzynarodowego w UE – to w kolejnych latach baza dla rozwoju rynku opakowań będzie co najmniej równie dobra jak w latach przed pandemią. Sam rynek mógłby wówczas osiągnąć dynamikę rzędu 6-7%, choć oczywiście jej przełożenie na wzrost samego przemysłu opakowań to kwestia bardziej skomplikowana, uzależniona też od innych trendów.

Wszystkie one jednak składają się na dość komfortową sytuację producentów opakowań w Polsce. Potencjał rozwoju rynku – zarówno w sprzedaży krajowej, jak i zagranicznej – pozostaje duży, a w takich warunkach łatwiej jest o dobre wyniki poszczególnych firm. Oczywiście, bierny rozwój „z nurtem” długoterminowo nie jest dobrą strategią. Nawet na rosnącym rynku potrzebny jest ciągły proces dostosowywania się do zmieniających się ekonomicznych, społecznych i regulacyjnych warunków otoczenia, co w przypadku opakowań jest szczególnie istotne. Koniecznością z punktu widzenia producentów jest rozpoznawać te zmiany, rozumieć je i proaktywnie na nie reagować.

Na podstawie raportu Banku Pekao SA opracował TK